A fusão entre as empresas de telecomunicações Oi (Brasil) e Portugal Telecom (Portugal), foi anunciada na madrugada desta quarta-feira (02), e resultará na criação da CorpCo, multinacional de grande porte que terá sede no País. Comandada por Zeinal Bava, CEO da Oi, a nova empresa calcula que gerará uma sinergia em torno de R$ 5,5 bilhões.

Como fruto da operação, a Oi receberá uma injeção de capital de R$ 13,1 bilhões. Parte dos recursos virá da Portugal Telecom (R$ 7 bilhões), e o restante por meio da subscrição de ações (que prioriza os acionistas na compra dos novos ativos).

O processo já conta com a adesão da Telemar Participações e de um veículo gerido pelo BTG Pactual (que irão subscrever ações no valor de R$ 2 bilhões), mas também será aberto a acionistas minoritários.

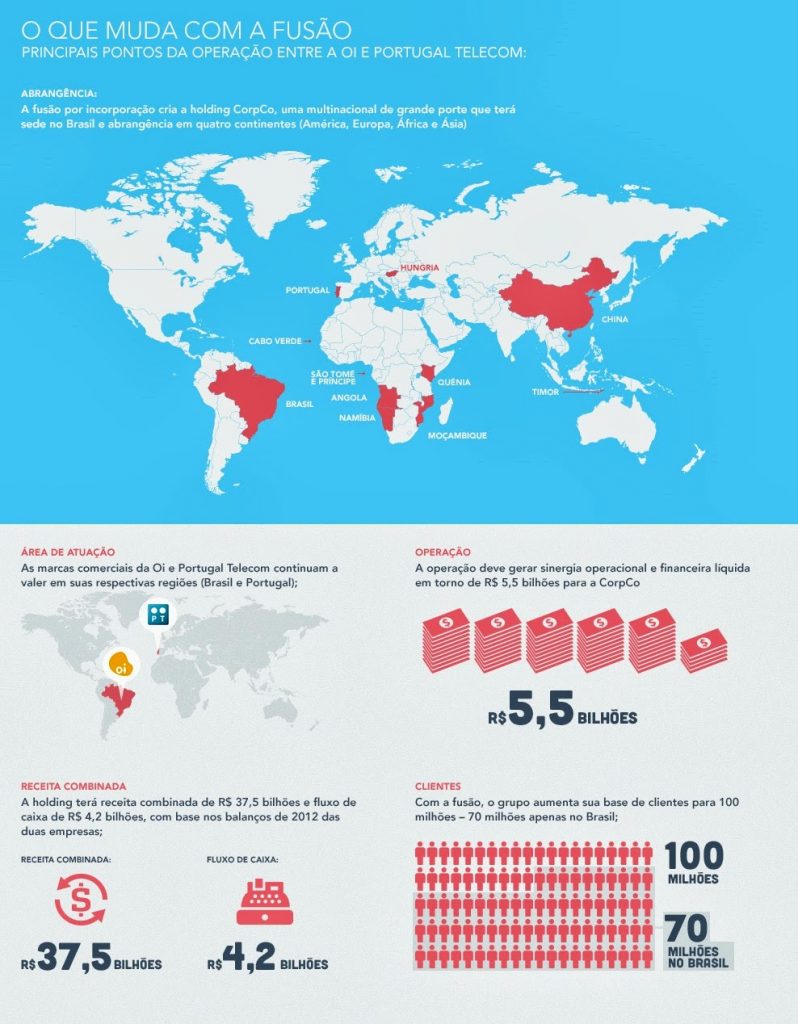

Ao incorporar os negócios da Oi e da PT, a CorpCo será dona de um mercado de 100 milhões de clientes, 70 milhões deles com base no Brasil. Com a fusão, a multinacional passa a atuar em quatro continentes (América, Ásia, África e Europa) e deve incorporar as ações das duas operadoras nas bolsas de São Paulo, Nova York e Lisboa, seguindo padrões internacionais de governança corporativa.

A fusão das duas companhias é vista como positiva por analistas do mercado financeiro, principalmente no que diz respeito à melhoria operacional e de governança corporativa que resultará da negociação.

A nova empresa terá ganhos de sinergia estimados em R$ 5,5 bilhões. Para analistas portugueses, o ponto forte do negócio são estes ganhos. O valor equivale a 56% da capitalização em bolsa da Portugal Telecom, destaca Pedro Lino, presidente-executivo da corretora portuguesa Dif Broker.

“Considerando que os acionistas da PT irão deter 38% da nova empresa, então o valor das sinergias cifra-se em € 680 milhões (R$ 2 bilhões), ou 22% da capitalização atual”, diz Lino.

A gestão é outro ponto forte desta nova empresa, bem como a simplificação da estrutura acionista. “Esperamos uma empresa mais ágil e transparente”, completa o presidente executivo da Dif Broker.

O endividamento, apesar de continuar em um nível alto (3,2 vezes o EBITDA – lucro antes de juros, impostos e amortizações), deve ter alguma redução. A nova empresa espera ter fluxo de caixa positivo em 2015.

Além disso, a incorporação permite maior musculatura para comprar tecnologia, estrutura e investir no País. “A Oi permanecia como a única empresa nacional diante de grupos multinacionais que atuam no mercado”, diz a analista chefe da corretora Concórdia, Karina Freitas.

Os analistas do Itaú BBA Susana Salaru e Gregorio Tomassi, endossam a opinião. Para eles, caso a fusão seja aprovada, pode ser potencialmente um “ponto de virada” no histórico de investimento da Oi.

“Acreditamos que os gestores devem agora começar a focar na frente operacional e deixar para trás incertezas relacionadas à sustentabilidade de sua estrutura acionária e condição de alavancagem”, avaliam os analistas em relatório.

Para Karina, os ganhos operacionais podem acarretar em mudanças de estratégias. “Hoje a Oi é líder no mercado nacional em serviços convergentes (como TV por assinatura), mas pode crescer em telefonia móvel, que é um grande alavancador de concorrentes”.

O analista Alex Pardellas, da corretora Banif, ressalta que, como as marcas irão continuar separadas em cada país de operação, a participação de mercado da operadora no mercado nacional não muda. “Os benefícios são inicialmente internos”, diz.